เมื่อเจอปัญหาทางการเงิน จ่ายหนี้ไม่ไหว หลายคนอาจกังวลว่าการปรับโครงสร้างหนี้จะส่งผลต่อประวัติการเงินหรือไม่ และจะเครดิตเสียนานแค่ไหน บทความนี้มีคำตอบ พร้อมแนะนำวิธีปรับโครงสร้างหนี้ที่เหมาะสมกับสถานการณ์ของคุณ เพื่อให้สามารถจัดการภาระหนี้สินได้อย่างมีประสิทธิภาพ และรักษาสุขภาพทางการเงินในระยะยาวครับ

ปรับโครงสร้างหนี้คืออะไร

การปรับโครงสร้างหนี้ คือ การเจรจาขอเปลี่ยนแปลงเงื่อนไขการชำระหนี้กับสถาบันการเงินหรือเจ้าหนี้ เพื่อให้สอดคล้องกับความสามารถในการชำระหนี้ที่เปลี่ยนแปลงไป เช่น เมื่อประสบปัญหารายได้ลดลง มีรายจ่ายฉุกเฉิน หรือภาระค่าใช้จ่ายที่เพิ่มขึ้น การปรับโครงสร้างหนี้จึงเป็นทางออกที่ช่วยให้สามารถผ่อนชำระได้อย่างต่อเนื่อง และป้องกันการผิดนัดชำระหนี้ที่อาจส่งผลเสียต่อประวัติทางการเงินในระยะยาว

ปรับโครงสร้างหนี้เสียประวัติไหม

ใครที่สงสัยว่า ปรับโครงสร้างหนี้เครดิตเสียไหม? บอกไว้ตรงนี้เลยว่า การปรับโครงสร้างหนี้มีผลเสียต่อประวัติการเงินแน่นอน เพราะสะท้อนถึงความสามารถในการชำระหนี้ที่ลดลงจากเดิม อย่างไรก็ตาม การปรับโครงสร้างหนี้ถือเป็นทางเลือกที่ดีกว่าการผิดนัดชำระหนี้ เพราะหากสามารถผ่อนชำระตามเงื่อนไขใหม่ได้อย่างสม่ำเสมอ ก็จะช่วยฟื้นฟูประวัติทางการเงินให้กลับมาดีขึ้นได้ครับ

ปรับโครงสร้างหนี้ เครดิตเสียกี่ปี

สำหรับการปรับโครงสร้างหนี้ ประวัติการชำระเงินจะถูกบันทึกไว้ในฐานข้อมูลเครดิตบูโรเป็นเวลา 3 ปี นับจากวันที่ชำระยอดสินเชื่อครบถ้วน หลังจากนั้น ถ้าคุณรักษาวินัยทางการเงิน และชำระหนี้ตามเงื่อนไขใหม่อย่างสม่ำเสมอ จะช่วยให้กลับมามีประวัติการเงินที่ดีขึ้นได้ครับ

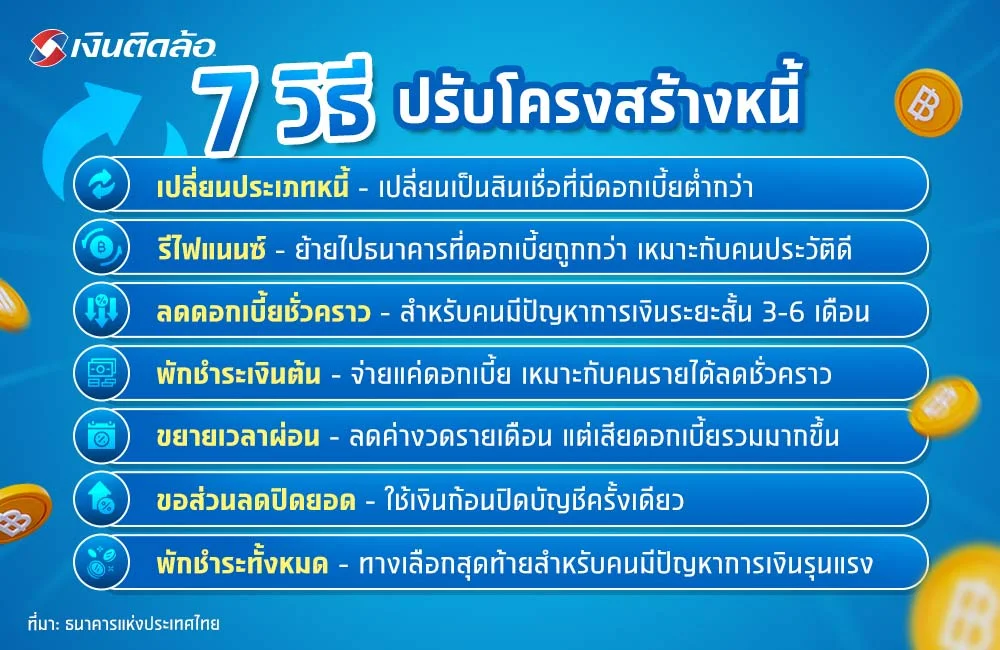

7 วิธีปรับโครงสร้างหนี้ แบบไหนเหมาะกับคุณที่สุด

การเลือกวิธีปรับโครงสร้างหนี้ที่เหมาะสมกับสถานการณ์ทางการเงินของแต่ละคน เป็นปัจจัยสำคัญที่จะช่วยให้สามารถบริหารจัดการหนี้สินได้อย่างมีประสิทธิภาพ โดยมีทางเลือกดังนี้

1. ขอเปลี่ยนประเภทหนี้

การเปลี่ยนประเภทหนี้เป็นวิธีที่เหมาะสำหรับผู้ที่มีหนี้ที่มีดอกเบี้ยสูง เช่น หนี้บัตรเครดิต หรือสินเชื่อส่วนบุคคล โดยขอเปลี่ยนเป็นสินเชื่อที่มีอัตราดอกเบี้ยต่ำกว่า เช่น สินเชื่อที่มีกำหนดระยะเวลาชำระคืนที่แน่นอน (Term Loan) ซึ่งจะช่วยลดภาระดอกเบี้ยและทำให้วางแผนการชำระหนี้ได้ชัดเจนขึ้น แต่ต้องมั่นใจว่า สามารถผ่อนชำระตามยอดและระยะเวลาที่กำหนดได้

2. ขอรีไฟแนนซ์ (Refinance)

การรีไฟแนนซ์ คือ การย้ายหนี้ไปยังสถาบันการเงินใหม่ที่เสนออัตราดอกเบี้ยที่ต่ำกว่า เหมาะสำหรับผู้ที่มีประวัติการเงินดีและต้องการลดภาระดอกเบี้ย อย่างไรก็ตาม ควรพิจารณาค่าใช้จ่ายที่เกี่ยวข้อง เช่น ค่าประเมินหลักประกัน ค่าจดจำนอง หรือค่าธรรมเนียมการชำระหนี้ก่อนกำหนดด้วย เพื่อให้แน่ใจว่าคุ้มค่ากับดอกเบี้ยที่จะประหยัดได้

3. ขอลดอัตราดอกเบี้ยลงชั่วคราว

สำหรับผู้ที่ประสบปัญหาทางการเงินชั่วคราว สามารถขอลดอัตราดอกเบี้ยลงในช่วงระยะเวลาหนึ่ง เช่น 3-6 เดือน เพื่อบรรเทาภาระการผ่อนชำระในช่วงที่รายได้ลดลง วิธีนี้เหมาะกับผู้ที่คาดว่าจะสามารถกลับมามีรายได้ตามปกติในระยะเวลาอันใกล้ และพร้อมที่จะกลับไปชำระในอัตราเดิมเมื่อพ้นช่วงเวลาดังกล่าว

4. ขอพักชำระเงินต้นชั่วคราว

การพักชำระเงินต้นชั่วคราวเป็นทางเลือกที่ช่วยลดภาระการผ่อนชำระรายเดือน โดยในช่วงพักชำระเงินต้น ผู้กู้จะชำระเฉพาะดอกเบี้ยเท่านั้น เหมาะสำหรับผู้ที่มีรายได้ลดลงชั่วคราว และต้องการเวลาในการปรับตัว อย่างไรก็ตาม ควรวางแผนการชำระหนี้หลังจากสิ้นสุดระยะเวลาพักชำระให้ดี เพราะอาจมีภาระการผ่อนที่สูงขึ้นครับ

5. ขอขยายเวลาชำระหนี้ เพื่อให้ยอดผลต่อเดือนลดลง

การขยายระยะเวลาการผ่อนชำระออกไปจะช่วยลดจำนวนเงินที่ต้องผ่อนในแต่ละเดือน เหมาะสำหรับผู้ที่มีรายได้ลดลง แต่ยังมีความสามารถในการผ่อนชำระระยะยาว อย่างไรก็ตาม ต้องคำนึงว่าการผ่อนระยะเวลาออกไปจะทำให้ต้องจ่ายดอกเบี้ยรวมมากขึ้น ดังนั้นไม่ควรขยายเวลานานเกินความจำเป็น

6. ขอส่วนลดจากเจ้าหนี้ แล้วปิดจบด้วยเงินก้อน

สำหรับผู้ที่มีเงินก้อนแต่ไม่เพียงพอที่จะชำระหนี้ทั้งหมด สามารถเจรจาขอส่วนลดจากเจ้าหนี้เพื่อปิดบัญชีทั้งหมดในคราวเดียว วิธีนี้จะช่วยให้หลุดพ้นจากภาระหนี้ได้เร็วขึ้น แต่ต้องมั่นใจว่ามีเงินเพียงพอที่จะชำระตามข้อตกลงภายในระยะเวลาที่กำหนด

7. ขอพักชำระทั้งเงินต้นและดอกเบี้ย

การพักชำระทั้งเงินต้นและดอกเบี้ยเป็นทางเลือกสุดท้ายสำหรับผู้ที่ประสบปัญหาทางการเงินรุนแรง เช่น ตกงานกะทันหัน หรือประสบเหตุฉุกเฉิน โดยทั่วไปจะได้รับการพักชำระในระยะเวลาสั้นๆ 3-6 เดือน เพื่อให้มีเวลาหาทางแก้ไขปัญหาและปรับตัว แต่ควรวางแผนการชำระหนี้หลังจากสิ้นสุดระยะเวลาพักชำระให้รอบคอบ

สรุป เสียประวัติจากการปรับโครงสร้างหนี้ แก้ได้ด้วยสินเชื่อจากเงินติดล้อ

การปรับโครงสร้างหนี้แม้จะส่งผลต่อประวัติการเงิน แต่ถือเป็นทางเลือกที่ดีกว่าการปล่อยให้เกิดการผิดนัดชำระ สิ่งสำคัญคือต้องเลือกวิธีที่เหมาะสมกับสถานะทางการเงินของตนเอง และรักษาวินัยในการชำระหนี้ตามเงื่อนไขใหม่อย่างเคร่งครัด เพื่อให้สามารถฟื้นฟูประวัติทางการเงินให้กลับมาดีได้ในอนาคต

สำหรับผู้ที่ต้องการเงินทุนเพื่อบริหารจัดการหนี้สิน สินเชื่อทะเบียนรถบรรทุกจากเงินติดล้อเป็นอีกหนึ่งทางเลือกที่น่าสนใจ เพียงใช้เล่มทะเบียนรถเป็นหลักประกัน ก็สามารถเข้าถึงแหล่งเงินทุนที่มีความปลอดภัยได้ โดยยังใช้รถประกอบอาชีพได้ตามปกติ และที่สำคัญ การผ่อนชำระตรงตามกำหนดยังช่วยสร้างประวัติการเงินใหม่ที่ดี และเมื่อมีประวัติชำระเงินดีกับเงินติดล้อ ยังมีสิทธิ์ได้รับส่วนลดดอกเบี้ยอีกด้วย